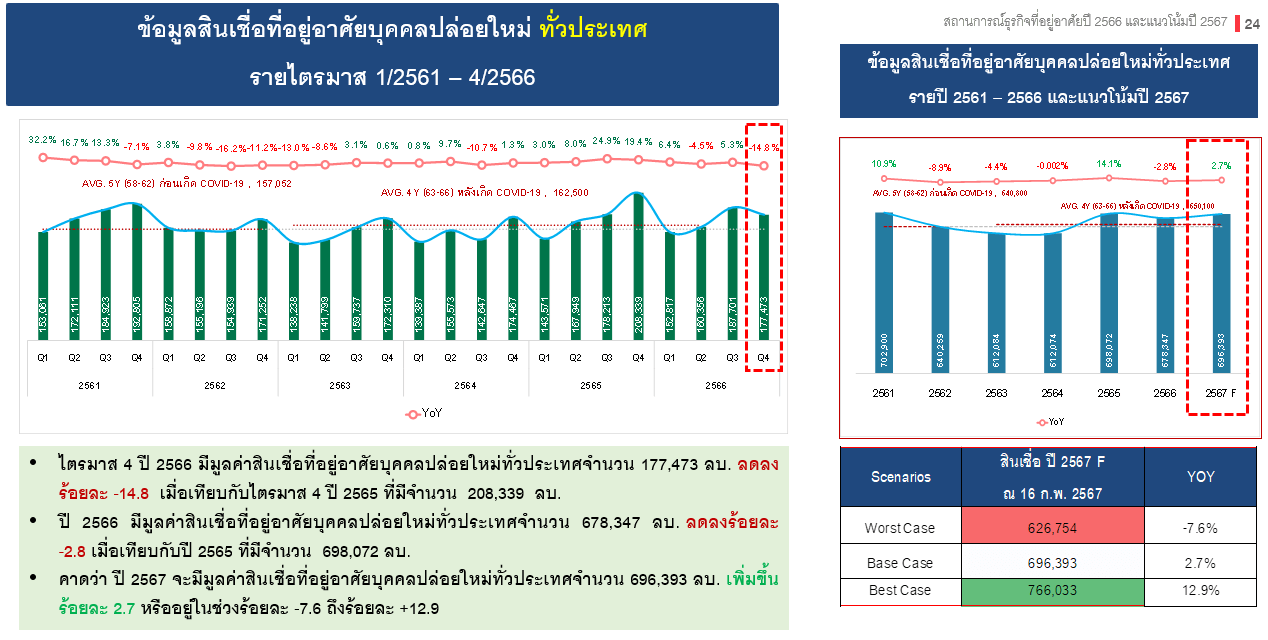

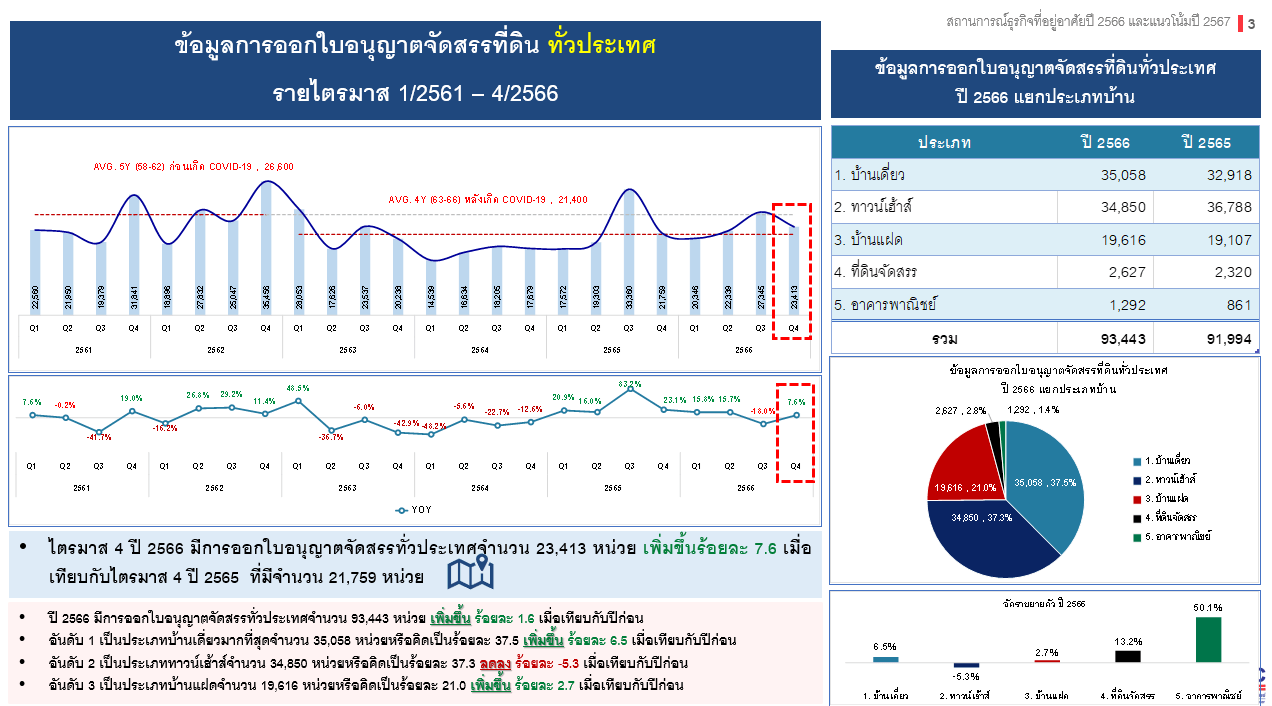

ศูนย์ข้อมูลอสังหาริมทรัพย์ เผยตัวเลขสำคัญที่เป็นเครื่องชี้ภาวะเศรษฐกิจอสังหาฯ พบอุปสงค์ ไตรมาส 4/66 การโอนกรรมสิทธิ์ที่อยู่อาศัยทั่วประเทศ 96,163 หน่วย ลดลงร้อยละ -12.7 ทั้งจำนวนหน่วยและมูลค่า แนวราบลดลงร้อยละ -13.5 ,อาคารชุดลดลงร้อยละ -11.0 ขณะที่มูลค่าโอนกรรมสิทธิ์ที่อยู่อาศัยทั่วประเทศมีจำนวน 279,875 ล้านบาท ลดลงร้อยละ -9.7 แนวราบลดลงร้อยละ -8.0 และอาคารชุดลดลงร้อยละ -13.5 ส่งผลให้มูลค่าสินเชื่อที่อยู่อาศัยปล่อยใหม่ลดลง พบไตรมาส 4/66 มีจำนวน 177,473 ล้านบาท ลดลงร้อยละ -14.8 ด้านอุปทาน จำนวนหน่วยที่ได้รับใบอนุญาตจัดสรรสำหรับที่อยู่อาศัยทั่วประเทศมีจำนวน 23,413 หน่วย เพิ่มขึ้นร้อยละ 7.6 แต่ ประมาณการพื้นที่การออกใบอนุญาตก่อสร้างทั่วประเทศไตรมาส 4/66 มีจำนวน 9,483,777 ตร.ม. ลดลงร้อยละ -5.5 พื้นที่ก่อสร้างแนวราบลดลงร้อยละ -4.5 และอาคารชุดลดลงร้อยละ -15.4 แต่อุปทานการเปิดตัวโครงการที่อยู่อาศัยใหม่ ในกรุงเทพฯ-ปริมณฑล จำนวน 31,774 หน่วย เพิ่มขึ้นร้อยละ 14.5 เมื่อเทียบกับช่วงเวลาเดียวกันเป็นไตรมาสแรกที่มีการขยายตัวครั้งแรก ด้านการโอนกรรมสิทธิ์ต่างชาติพบจีนยังครองแชมป์ ส่วนเมียนมาควักเงินซื้อห้องชุดแพงสุด ด้านรัสเซียยังมีบทบาทในการซื้ออสังหาฯไทยมากขึ้น แนะผู้ประกอบการกู้แบงก์หวังเงินทอน อาจยิ่งส่งผลแบงก์เข้มปล่อยสินเชื่อ คาดการณ์ครึ่งปีหลัง 67 ดอกเบี้ยอาจปรับตัวลดลง 1-2 กว่า %

ปี66 แห่งการเผชิญปัจจัยลบ

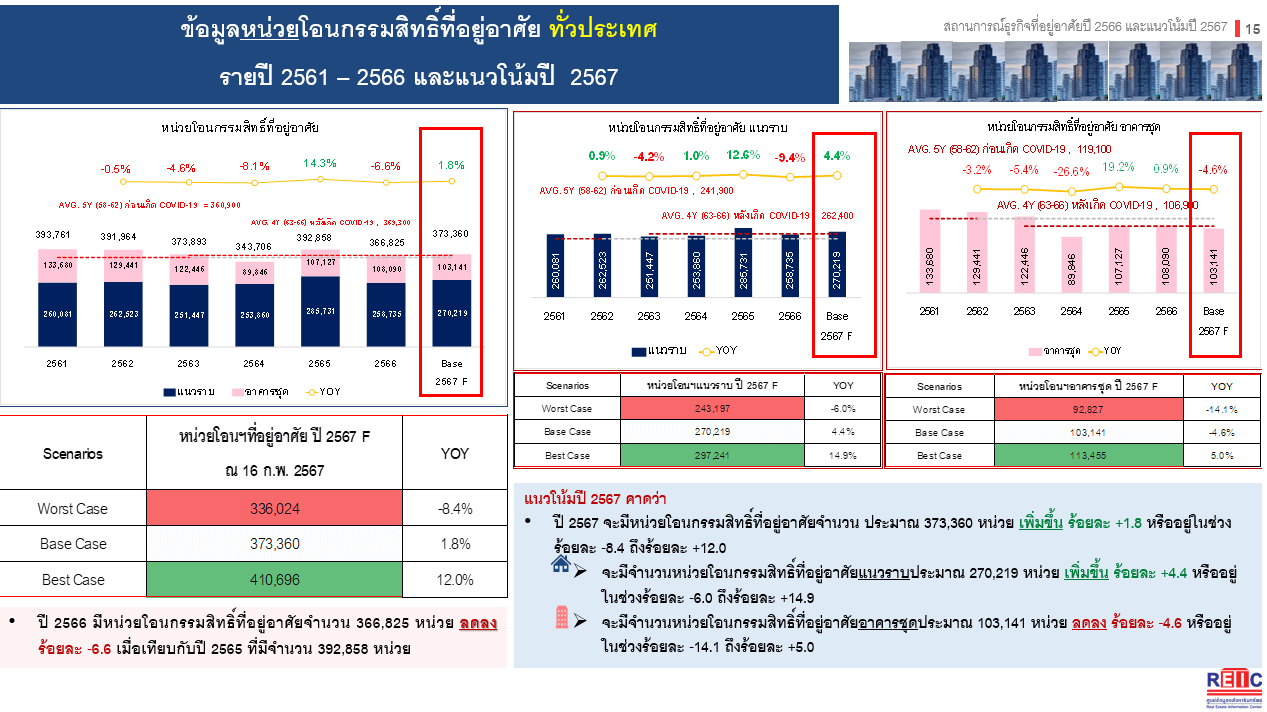

ดร.วิชัย วิรัตกพันธ์ ผู้ตรวจการธนาคาร และ รักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ (REIC)ธนาคารอาคารสงเคราะห์(ธอส.) เปิดเผยว่าในปี 2566 ที่ผ่านมา เศรษฐกิจไทยเผชิญความเสี่ยงจากเศรษฐกิจโลกชะลอตัว สงครามการค้า ปัญหาหนี้ครัวเรือนอยู่ในระดับสูงถึงร้อยละ 90.9 ของ GDP ประกอบกับค่าครองชีพที่สูงขึ้นตั้งแต่ปี 2565 ปัจจัยลบเหล่านี้ส่งผลโดยตรงต่ออุปสงค์โดยทำให้ความสามารถในการซื้อที่อยู่อาศัยและการขอสินเชื่อของประชาชนลดลง โดยพบว่า จำนวนหน่วยโอนกรรมสิทธิ์ทั่วประเทศมีจำนวน 366,825 หน่วย มูลค่า 1.05 ล้านล้านบาท ลดลงร้อยละ -6.6 และ -1.7 เมื่อเทียบกับปีก่อน ตามลำดับ ส่งผลให้มูลค่าสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่มีจำนวน 678,347 ล้านบาท ลดลงร้อยละ -2.8% เมื่อเทียบกับปีก่อน

หากพิจารณาถึงระดับราคาที่มีการโอนกรรมสิทธิ์ที่อยู่อาศัย พบว่า ภาพรวมหน่วยโอนกรรมสิทธิ์ (ทั้งบ้านใหม่และบ้านมือสอง) ลดลงในทุกระดับราคาที่ไม่เกิน 5.00 ล้านบาท ซึ่งลดลงระหว่างร้อยละ -1.7 ถึง -9.8 โดยระดับราคาที่มีการโอนกรรมสิทธิ์มากที่สุดคือ ไม่เกิน 1.00 ล้านบาท และ 2.01 – 3.00 ล้านบาท แต่ระดับราคา 5.00 ล้านบาทขึ้นไปมีการขยายตัวในทุกระดับราคาระหว่างร้อยละ 1.9 ถึง 11.9

การชะลอตัวของอุปสงค์ โดยเฉพาะอุปสงค์ในระดับรายได้ปานกลางถึงรายได้น้อยได้ส่งผลต่อการปรับตัวของอุปทานที่อยู่อาศัยในระบบ ที่เกิดกระแสที่ผู้ประกอบการได้เบนเข็มไปจับตลาดที่อยู่อาศัยราคาแพงมากขึ้น โดยจะเห็นได้ชัดใน พื้นที่กรุงเทพฯ-ปริมณฑล ซึ่งพบว่า บ้านเดี่ยวมีการเปิดตัวจำนวน 18,520 หน่วย มูลค่า 269,533 ล้านบาท ขยายตัวร้อยละ 5.7 และ 10.6 ตามลำดับ และบ้านแฝด 9,609 หน่วย มูลค่า 56,747 ล้านบาท ขยายตัวร้อยละ 7.7 และ 11.3 ตามลำดับ เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน

ส่วนทาวน์เฮาส์ที่ส่วนใหญ่เป็นที่อยู่อาศัยสำหรับผู้มีรายได้ปานกลางและรายได้น้อยมีการเปิดตัวใหม่ลดลง โดย ทาวน์เฮาส์ แม้ว่าเปิดตัวใหม่ยังมีจำนวนการเปิดตัวโครงการใหม่ 20,427 หน่วย มูลค่า 69,679 ล้านบาท ลดลงร้อยละ -22.1 และ -26.3 เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน ขณะที่อาคารชุดมีการเปิดตัวใหม่จำนวน 47,800 หน่วย ลดลงร้อยละ -14.5 เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน แต่กลับมีมูลค่าสูงถึง 196,595 ล้านบาท เพิ่มขึ้นร้อยละ 25.9 เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน ซึ่งแสดงให้เห็นว่า อาคารชุดที่เปิดตัวใหม่ในช่วงปี 2566 เป็นอาคารชุดที่มีราคาสูงกว่าปี 2565 ทั้งนี้ภาพรวมโครงการที่อยู่อาศัยเปิดตัวใหม่ ปี 2566 มีจำนวน 96,813 หน่วย ลดลงร้อยละ -11.4 แต่มีมูลค่า 597,272 ล้านบาท เพิ่มขึ้นร้อยละ 8.7 เมื่อเทียบกับปีก่อน

ทั้งนี้การที่ที่อยู่อาศัยประเภทบ้านเดี่ยวและบ้านแฝดมีการขยายตัวทั้งจำนวนหน่วยและมูลค่าของการเปิดตัวโครงการใหม่ สอดคล้องกับการขยายตัวของใบอนุญาตจัดสรรที่ดิน โดยบ้านเดี่ยวมีการออกใบอนุญาตจัดสรรมากที่สุดจำนวน 35,058 หน่วยขยายตัวร้อยละ 6.5 และบ้านแฝดจำนวน 19,616 หน่วย ขยายตัวร้อยละ 2.7 เมื่อเทียบกับปีก่อน ขณะที่ทาวน์เฮาส์ มีใบอนุญาตจัดสรร จำนวน 34,850 หน่วย ลดลงร้อยละ -5.3 เมื่อเทียบกับปีก่อนที่ลดลงในทิศทางเดียวกับการเปิดตัวโครงการใหม่ ทั้งนี้ในภาพรวมปี 2566 มีการออกใบอนุญาตจัดสรรทั่วประเทศจำนวน 93,443 หน่วย เพิ่มขึ้นร้อยละ 1.6 เมื่อเทียบกับปีก่อน

การปรับตัวของใบอนุญาตจัดสรรที่เป็นทาวน์เฮาส์ปรับตัวลดลง แต่บ้านเดี่ยวและบ้านแฝดเพิ่มขึ้น ได้ส่งผลต่อภาพรวมใบอนุญาตก่อสร้างแนวราบในปี 2566 ลดลงร้อยละ -4.2 ขณะที่ใบอนุญาตก่อสร้างอาคารชุดทั่วประเทศ ที่มีการปรับตัวขึ้นอย่างต่อเนื่องตั้งแต่ปลายปี 2565 ได้ส่งผลให้ภาพรวมทั้งปี 2566 คาดว่าจะเพิ่มขึ้นร้อยละ 13.5 เมื่อเทียบกับปีก่อน โดยภาพรวมของการออกใบอนุญาตก่อสร้างทั่วประเทศคาดว่าจะมีจำนวนพื้นที่ประมาณ 38,729,736 ตารางเมตร(ตร.ม.)ลดลงร้อยละ -3.0 เมื่อเทียบกับปี 2565 ที่มีจำนวน 39,915,582 ตร.ม

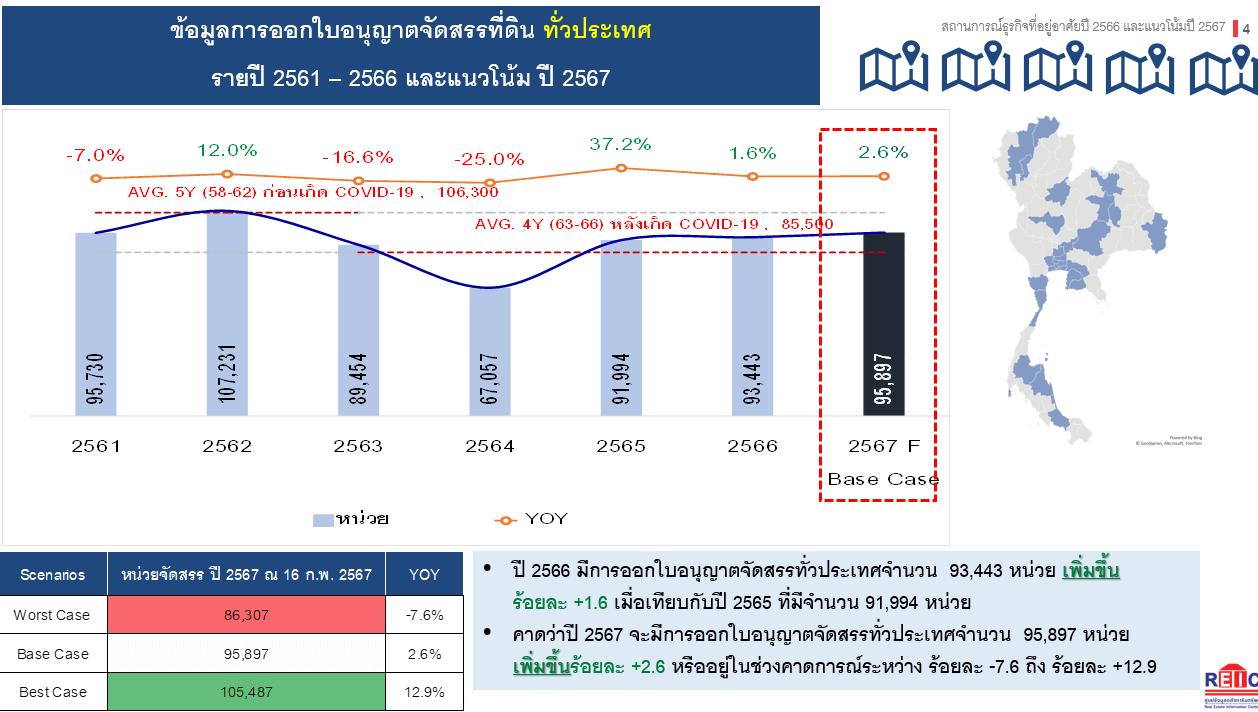

คาดการณ์การออกใบอนุญาตจัดสรรทั่วประเทศ เพิ่มขึ้นร้อยละ 2.6

ดร.วิชัย กล่าวต่อถึงทิศทางตลาดที่อยู่อาศัยในปี 2567 ว่า หากตลาดสามารถรักษาโมเมนตัมเช่นนี้ได้ภายใต้สถานการณ์ภาพรวมทางเศรษฐกิจที่จะมีการขยายตัวระหว่าง ร้อยละ 2.8 - 3.2 อัตราเงินเฟ้อทั่วไปอยู่ที่ร้อยละ 1.0 - 2.0 อัตราดอกเบี้ย MRR เฉลี่ยทั้งปีของ 6 ธนาคารใหญ่อยู่ระหว่าง 6.8 – 7.0 และยังมีมาตรการกระตุ้นอสังหาฯ เท่าที่มีในปัจจุบัน จะสร้างให้เกิดการขยายตัวของหน่วยและมูลค่าโอนกรรมสิทธิ์ปี 2567 มีจำนวนประมาณ 373,360 หน่วย เพิ่มขึ้น ร้อยละ 1.8 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -8.4 (Worst Case) ถึง +12.0 (Best Case) ซึ่งจะเป็นจำนวนหน่วยโอนกรรมสิทธิ์ที่อยู่อาศัยแนวราบประมาณ 270,219 หน่วย ขยายตัวร้อยละ 4.4 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -6.0 (Worst Case) ถึง +14.9 (Best Case) และจะมีจำนวนหน่วยโอนกรรมสิทธิ์ที่อยู่อาศัยอาคารชุดประมาณ 103,141 หน่วย ลดลงร้อยละ -4.6 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -14.1 (Worst Case) ถึง +5.0 (Best Case) ส่วนในด้านมูลค่าโอนกรรมสิทธิ์ที่อยู่อาศัยมีจำนวนประมาณ 1,087,499 ล้านบาท เพิ่มขึ้นร้อยละ 3.9 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -6.5 (Worst Case) ถึง +14.3 (Best Case) จะมีจำนวนมูลค่าโอนกรรมสิทธิ์ที่อยู่อาศัยแนวราบประมาณ 786,142 ล้านบาท เพิ่มขึ้นร้อยละ 5.9 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -4.7 (Worst Case) ถึง +16.5 (Best Case) จะมีจำนวนมูลค่าโอนกรรมสิทธิ์ที่อยู่อาศัยอาคารชุดประมาณ 301,357 ล้านบาท ลดลงขึ้นร้อยละ -1.0 หรืออาจปรับตัวในกรอบร้อยละ -10.9 (Worst Case) ถึง +8.9 (Best Case)

โดยศูนย์ข้อมูลฯ คาดการณ์ว่าในด้านอุปสงค์คาดว่าปี 2567 จะมีการออกใบอนุญาตจัดสรรทั่วประเทศจำนวน 95,897 หน่วย เพิ่มขึ้นร้อยละ 2.6 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -7.6 (Worst Case) ถึง +12.9 (Best Case) รวมถึงจะมีจำนวนพื้นที่การออกใบอนุญาตก่อสร้างทั่วประเทศประมาณ 40,080,060 ตร.ม. เพิ่มขึ้นร้อยละ 3.5 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -6.9 (Worst Case) ถึง +13.8 (Best Case) มีจำนวนพื้นที่การออกใบอนุญาตก่อสร้างแนวราบทั่วประเทศประมาณ 35,925,126 ตร.ม. เพิ่มขึ้นร้อยละ 1.2 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -8.9 (Worst Case) ถึง +13.4 (Best Case) จะมีจำนวนพื้นที่การออกใบอนุญาตก่อสร้างอาคารชุดทั่วประเทศประมาณ 4,154,934 ตร.ม. เพิ่มขึ้นร้อยละ 28.3 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ 15.5 (Worst Case) ถึง +43.7 (Best Case) ส่วนการเปิดตัวโครงการใหม่เฉพาะในพื้นที่กรุงเทพฯ-ปริมณฑล คาดการณ์ว่าจะมีหน่วยที่อยู่อาศัยเปิดขายใหม่จำนวน 103,019 หน่วย เพิ่มขึ้นร้อยละ 6.4 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -4.2 (Worst Case) ถึง +17.1 (Best Case) มูลค่าโครงการเปิดขายใหม่ 609,992 ล้านบาท เพิ่มขึ้นร้อยละ 2.1 (Base Case) หรืออาจปรับตัวในกรอบร้อยละ -13.2 (Worst Case) ถึง ร้อยละ 12.3 (Best Case)

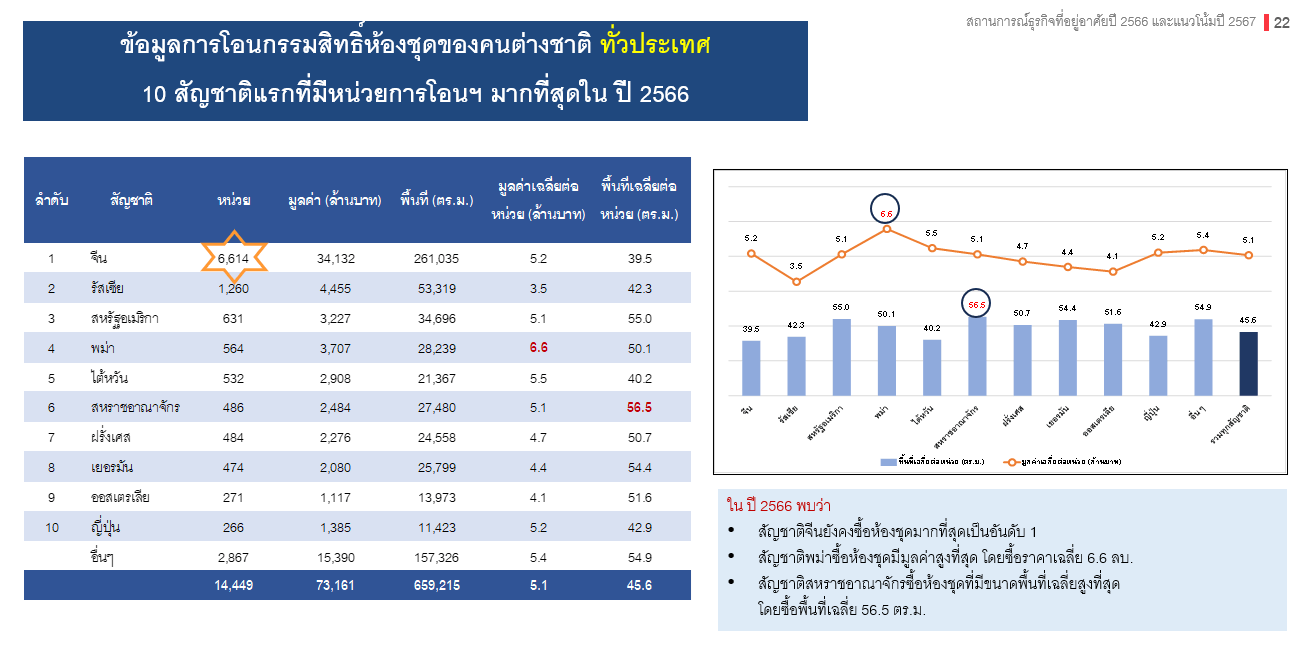

จีนยังครองแชมป์ซื้อห้องชุดมากสุด-เมียนมา ซื้อราคาสูงสุด

นอกจากนี้ศูนย์ข้อมูลฯ ยังได้ติดตามสถานการณ์การโอนกรรมสิทธิ์ห้องชุดของคนต่างชาติในไตรมาส 4 ปี 2566 พบว่ามีจำนวนหน่วยโอนกรรมสิทธิ์ห้องชุดของคนต่างชาติ 3,746 หน่วย คิดเป็นสัดส่วนร้อยละ 12.8 ของหน่วยการโอนกรรมสิทธิ์ห้องชุดทั้งหมด ส่วนมูลค่าคิดเป็นสัดส่วนร้อยละ 26.1 หรือมีมูลค่า 20,901 ล้านบาท จำนวนหน่วยลดลงร้อยละ -0.9 แต่มูลค่าเพิ่มร้อยละ 6.9

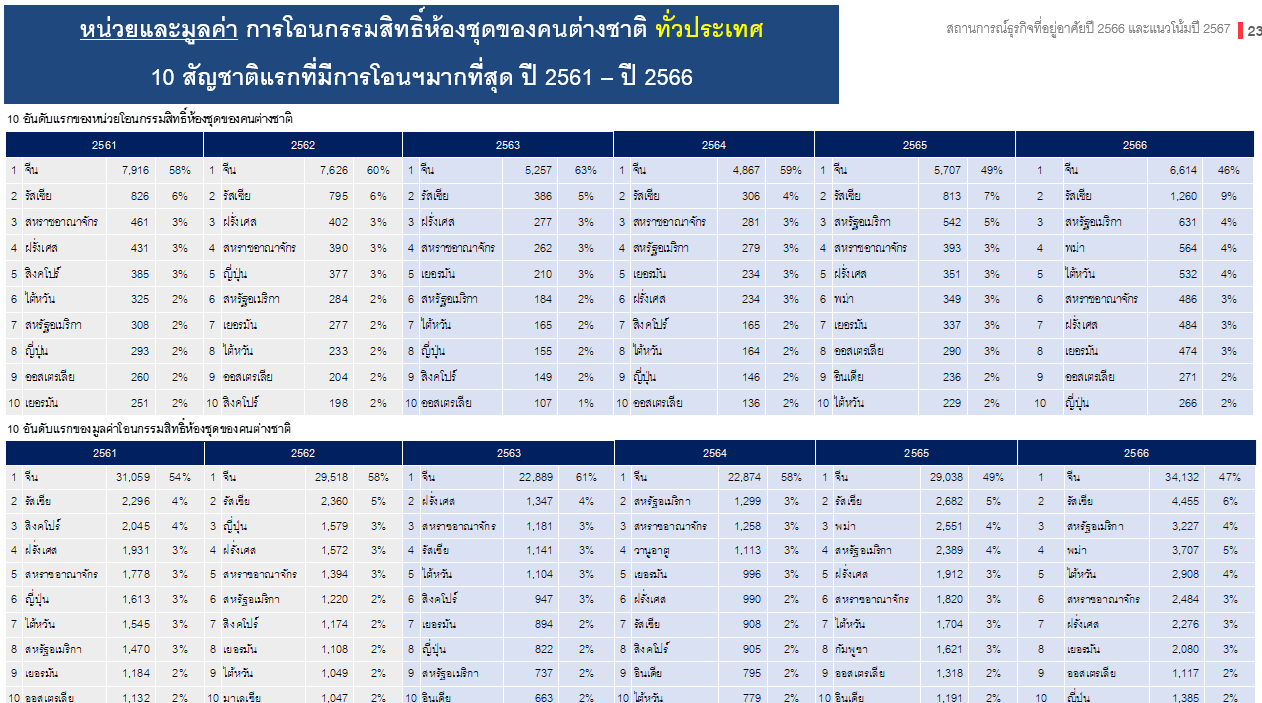

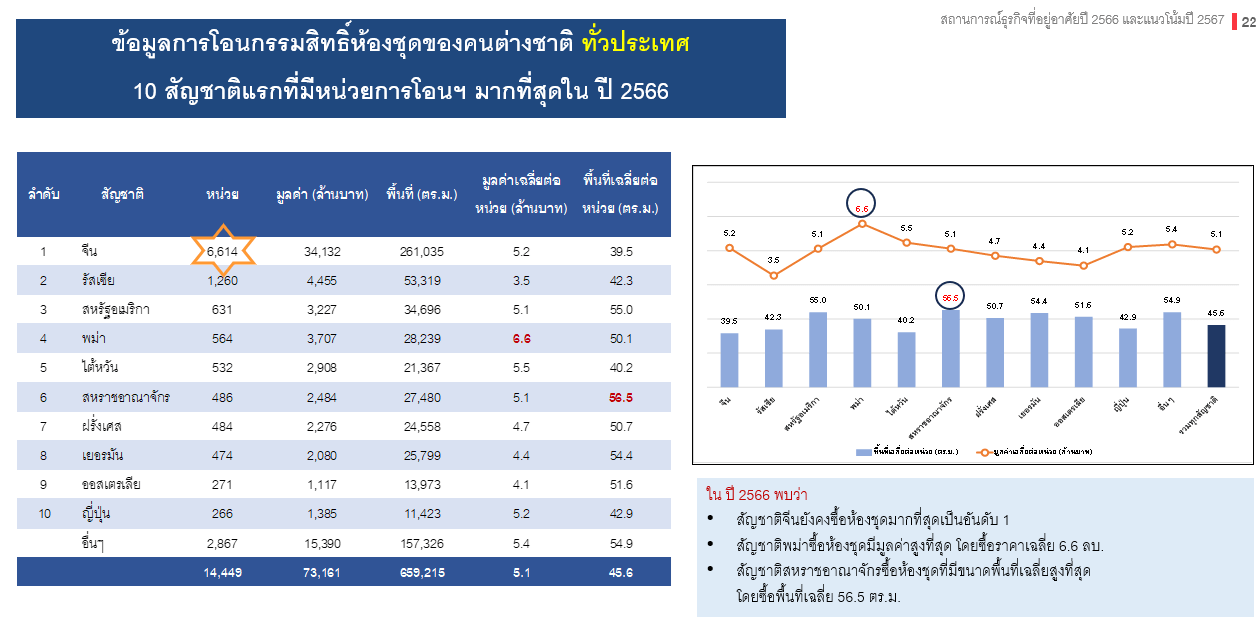

ภาพรวมปี 2566 มีจำนวนหน่วยโอนกรรมสิทธิ์ห้องชุดของคนต่างชาติ 14,449 หน่วย คิดเป็นสัดส่วนร้อยละ 13.4 ของหน่วยการโอนกรรมสิทธิ์ห้องชุดทั้งหมด โดยมีมูลค่าการโอนกรรมสิทธิ์ 73,161 ล้านบาท คิดเป็นสัดส่วนร้อยละ 24.0 ทั้งนี้ มีหน่วยโอนฯ เพิ่มขึ้นร้อยละ 25.0 มีมูลค่าเพิ่มขึ้นร้อยละ 23.5

โดยสัญชาติจีนยังคงซื้อห้องชุดมากที่สุดเป็นอันดับ 1 โดยมีจำนวนถึง 6,614 หน่วย ราคาเฉลี่ยต่อหน่วยประมาณ 5.2 ล้านบาท รวมพื้นที่ 261,035 ตร.ม. มูลค่ารวม 34,132 ล้านบาท ขณะที่สัญชาติเมียนมา ซื้อห้องชุดมีมูลค่าสูงที่สุด โดยซื้อราคาเฉลี่ย 6.6 ล้านบาท สัญชาติสหราชอาณาจักรซื้อห้องชุดที่มีขนาดพื้นที่เฉลี่ยสูงที่สุด โดยซื้อพื้นที่เฉลี่ย 56.5 ตร.ม.

“ชาวรัสเซียมีบทบาทในการซื้ออสังหาฯในประเทศไทยมากขึ้น ถึงจำนวน 1,260 หน่วย รวมมูลค่า 4,455 ล้านบาท มูลค่าเฉลี่ยต่อหน่วยประมาณ 3.5 ล้านบาท รวมพื้นที่ประมาณ 53,319 ตารางเมตร ส่วนสัดส่วนคนจีน เหลือ 46% ทั้งนี้เป็นเพราะมีชาติอื่นเข้ามาซื้อมากขึ้น จึงมาชิงสัดส่วนจีน ประกอบกับเศรษฐกิจในจีนยังไม่ค่อยดีเท่าที่ควร แต่โดยรวมตัวเลขโอนกรรมสิทธิ์ จำนวนหน่วยปี 2566 ยังมากกว่าในช่วงวิกฤติโควิด-19 ซึ่งเป็นตัวเลขที่ติดลบ แต่ไม่ได้น่ากลัวจนเกินไป แม้ปี 2567 จะมีปัจจัยลบมาก แต่ก็มีโอกาสโตเพียง 1.6 กว่า% หากมีมาตรการใหม่ๆมากระตุ้น จากที่ติดลบกว่า 10% ก็จะทำให้ภาพรวมตลาดดีขึ้น ซึ่งจากการที่คุยกับผู้ประกอบการรายใหญ่ที่จดทะเบียนในตลาดฯก็บอกว่าทุกโครงการก็ต้องรันออกไป แต่ต้องมีการศึกษาข้อมูลอย่างละเอียด โดยมองเป็นรายโครงการไป และมองหน่วยเหลือขายที่มีอยู่ อย่าให้มีสะสมนาน และเปิดตัวโครงการในจังหวะที่เหมาะสม ซึ่งพบว่าหน่วยเปิดใหม่จะขายดีในช่วงแรกเท่านั้น ดังนั้นควรเปิดโครงการที่มีจำนวนหน่วยไม่มาก เพื่อที่จะมีเงินหมุนเวียนกลับเข้ามา ทำให้การบริหารความเสี่ยงไม่มีปัญหา และมีผลกำไรที่เป็นบวก”ดร.วิชัย กล่าว

พบที่อยู่อาศัยราคามากกว่า 10 ล้านบาท หน่วยเหลือขายมากกว่ายอดขายถึง 10 เท่าในปัจจุบัน

ตลาดอสังหาริมทรัพย์ปี 2567 มีแนวโน้มที่จะฟื้นตัว แต่ยังเผชิญความเสี่ยงในหลายประการ เช่น เศรษฐกิจโลกชะลอตัว ค่าครองชีพที่สูงขึ้นและปัญหาหนี้ครัวเรือนที่ส่งผลต่อความสามารถในการซื้อที่อยู่อาศัยและการขอสินเชื่อ และยังคงมีโอกาสที่จะไม่สามารถเข้าถึงสินเชื่อ เนื่องจากสถาบันการเงินมีเกณฑ์ในการพิจารณาสินเชื่อที่เข้ม ซึ่งอาจส่งผลต่อที่อยู่อาศัยในระดับราคาปานกลางถึงระดับราคาต่ำ และก็อาจส่งผลให้มีการซื้อขายและการโอนกรรมสิทธิ์ในกลุ่มที่อยู่อาศัยระดับราคาไม่เกิน 3.00 ล้านบาท อาจมีภาวะทรงตัวในทิศทางที่ลดลง ซึ่งอาจส่งผลให้อุปทานที่อยู่อาศัยในกลุ่มนี้อาจมีหน่วยเหลือขายที่สะสมต่อเนื่อง และอาจมีอุปทานเหลือขายมากขึ้น หากมีการเติมอุปทานใหม่เข้ามามากกว่าความสามารถในการดูดซับของอุปสงค์ได้ ดังนั้นจึงควรให้ความระมัดระวังในการเปิดโครงการในกลุ่มระดับราคานี้

อย่างไรก็ตาม ที่อยู่อาศัยในระดับราคาแพง หรือ ราคาเกินกว่า 10.00 ล้านบาทขึ้นไป โดยเฉพาะที่อยู่อาศัยแนวราบ แม้ที่ผ่านมาจะมียอดขายและยอดโอนกรรมสิทธิ์ที่ค่อนข้างทรงตัวอย่างต่อเนื่องในช่วงปี 2565 – 2566 แต่ก็มีข้อสังเกตว่า ที่อยู่อาศัยในระดับราคานี้มีอุปทานเข้ามาเพิ่มในตลาดอย่างต่อเนื่อง ซึ่งอาจส่งผลให้เกิดปริมาณอุปทานส่วนเกินที่เริ่มสะสมมากขึ้น โดยประมาณการคร่าวๆว่า หน่วยเหลือขายในปัจจุบันมีมากกว่ายอดขายได้ในแต่ละไตรมาสถึง 10 เท่าในปัจจุบัน

แนะผู้ประกอบการหวังเงินทอนระวังแบงก์เข้มปล่อยสินเชื่อ

ธุรกิจอสังหาฯมีวงจรธุรกิจที่สำคัญ และปลายทางสุดจำเป็นต้องปล่อยกู้ แม้ผู้ประกอบการจะขายได้ก็จริง แต่บางยูนิตก็ต้องขายหลายรอบ ทำให้ต้นทุนเพิ่มขึ้น ดังนั้นการปล่อยสินเชื่อของสถานบันการเงิน ควรมี Soft Loan มาสนับสนุนผู้ที่ต้องการซื้อที่อยู่อาศัย เพื่อสามารถกู้ได้ในวงเงินที่เหมาะสมกับราคาที่อยู่อาศัยในปัจจุบัน และหากรัฐบาลกับธนาคารแห่งประเทศไทย(ธปท.) ช่วยเรื่องการผ่อนปรน Loan to Value (LTV) จะทำให้บรรยากาศการซื้อที่อยู่อาศัยดีขึ้น แต่ทั้งนี้คนที่ซื้อที่อยู่อาศัยต้องมั่นใจจากตัวเองก่อน โดยรัฐบาลต้องทำให้มีความมั่นใจเม็ดเงินในกระเป๋าผู้บริโภคมีมากขึ้น เพื่อทำให้มีความมั่นใจในการกู้มากขึ้น

ส่วนผู้ประกอบการบางรายที่อาจจะเน้นการกู้เพื่อต้องการเงินทอน ก็อาจจะไม่ใช่กลุ่มที่เป็นเรียลดีมานด์ ก็ไม่ใช่กลุ่มเป้าหมายของสถาบันการเงิน หากลดในเรื่องดังกล่าวก็ได้ทำให้สถาบันการเงินมีความไว้วางใจ ตลาดก็สามารถไปต่อได้ ด้านอัตราดอกเบี้ยที่สูงขึ้นก็ทำให้คนไม่อยากซื้อบ้าน หากเป็นNPL สถาบันการเงินก็ต้องสำรองมาก ขณะเดียวกันหากดอกเบี้ยสูง ผู้กู้จะกู้ได้ในวงเงินที่ต่ำลง ก็คาดการณ์ว่าในครึ่งปีหลัง 2567 ดอกเบี้ยจะปรับตัวลดลง 1-2 กว่า %

ทั้งนี้ภาพรวมตลาดที่อยู่อาศัยในปี 2567 ที่อาจมีโอกาสขยายตัว แต่ตั้งอยู่บนปัจจัยเสี่ยงหลายด้าน ทำให้ต้องหวังแรงสนับสนุนจากภาครัฐ เพื่อสร้างให้อุปสงค์ในตลาดมีความแข็งแรง และสร้างแรงกระตุ้นต่าง ๆ รวมถึงการสร้างความเชื่อมั่นในการซื้อที่อยู่อาศัย เนื่องจากความเชื่อมั่นในการซื้อที่อยู่อาศัยในระดับที่ต่ำจากการที่ไม่มั่นใจว่าจะสามารถผ่านการพิจารณาสินเชื่อเพื่อที่อยู่อาศัยจากสถาบันการเงินได้หรือไม่