สินเชื่อบ้านในระบบสถาบันการเงินไทยยังชะลอตัวสอดคล้องกับภาวะอ่อนแอของตลาดที่อยู่อาศัยในภาพรวม ทั้งนี้หากมองเฉพาะในระบบแบงก์ สินเชื่อบ้านระบบแบงก์เติบโตเพียง 0.8% YoY ในไตรมาส 2/2567 ซึ่งทำให้ภาพรวมในปี 2567 อาจเติบโตไม่เกิน 1.2% ซึ่งนับเป็นอัตราการเติบโตที่ต่ำสุดในรอบ 23 ปี สถานการณ์เศรษฐกิจที่ยังไม่ฟื้นตัวทั่วถึงมีผลกระทบต่อรายได้ภาคครัวเรือน และอาจทำให้สัดส่วน NPLs สินเชื่อบ้านในระบบแบงก์ปี 2567 ขยับสูงขึ้นกว่าระดับ 3.90% ต่อสินเชื่อรวม จากระดับ 3.71% ในไตรมาส 2/2567 นอกจากปัญหาคุณภาพหนี้แล้ว ในช่วงที่เหลือของปี 2567 อาจเห็นการปล่อยสินเชื่อใหม่ที่เน้นกลุ่มรายได้กลาง-บนและตลาดรีไฟแนนซ์มากขึ้น และยังต้องติดตามมาตรการดูแลการก่อหนี้และแก้หนี้ยั่งยืนของทางการเพิ่มเติมซึ่งอาจมีอิทธิพลต่อแนวโน้มสินเชื่อบ้านในระยะข้างหน้า

สินเชื่อเพื่อที่อยู่อาศัยในระบบสถาบันการเงินไทยยังชะลอตัว

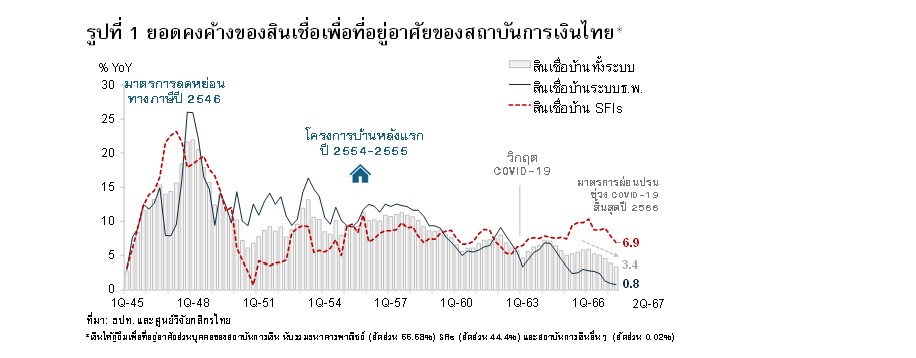

นางสาวกาญจนา โชคไพศาลศิลป์ ผู้บริหารงานวิจัย ศูนย์วิจัยกสิกรไทย ธนาคารกสิกรไทย จำกัด(มหาชน) หรือ KBANK เปิดเผยว่า ยอดคงค้างสินเชื่อเพื่อที่อยู่อาศัยในไตรมาสที่ 2/2567 ของระบบสถาบันการเงินไทย นำโดย สินเชื่อบ้านของธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจที่รับฝากเงิน ขยายตัว 3.4% จากระยะเดียวกันของปีก่อน (YoY) ซึ่งนับเป็นอัตราการขยายตัวที่ต่ำที่สุดนับตั้งแต่ไตรมาสที่ 2/2545 ชะลอลงจากที่เติบโต 3.9% YoY ในไตรมาสแรกของปี 2567 (รูปที่ 1) และย้ำการชะลอตัวต่อเนื่องตลอด 6 ไตรมาสที่ผ่านมา หลังมาตรการผ่อนปรนในช่วงโควิด-19 ทยอยสิ้นสุดลง

การชะลอลงของยอดคงค้างสินเชื่อบ้านดังกล่าวเป็นผลจากฝั่งธนาคารพาณิชย์เป็นหลัก (สินเชื่อบ้านระบบธนาคารพาณิชย์ เติบโต 0.8 YoY ในไตรมาส 2/2567 ชะลอลงจาก 1.0% YoY ในไตรมาส 1/2567) โดยสินเชื่อบ้านระบบธนาคารพาณิชย์ ที่ครองส่วนแบ่งประมาณ 55-56% ของตลาดสินเชื่อบ้านทั้งหมด ชะลอตัวลงอย่างต่อเนื่องตลอดช่วง 1 ปีครึ่งที่ผ่านมา ท่ามกลางปัญหาอำนาจซื้อและรายได้ของภาคครัวเรือนที่ถดถอยลง สวนทางกับภาระหนี้สินของครัวเรือนที่อยู่ในระดับสูง จนทำให้สินเชื่อปล่อยใหม่ของธนาคารพาณิชย์หดตัวลึกทั้งในกลุ่มบ้านแนวราบและอาคารชุด

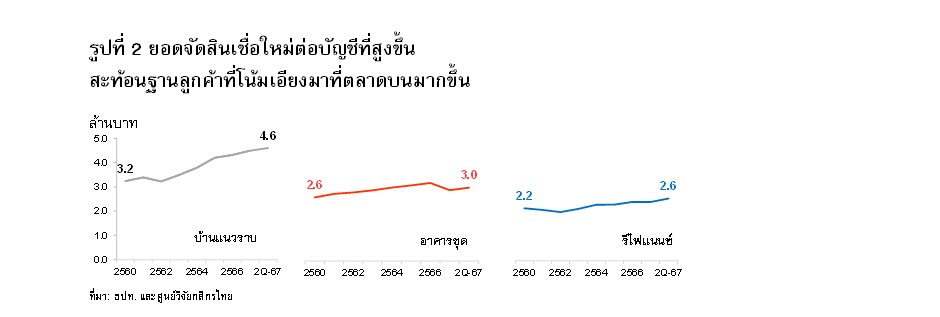

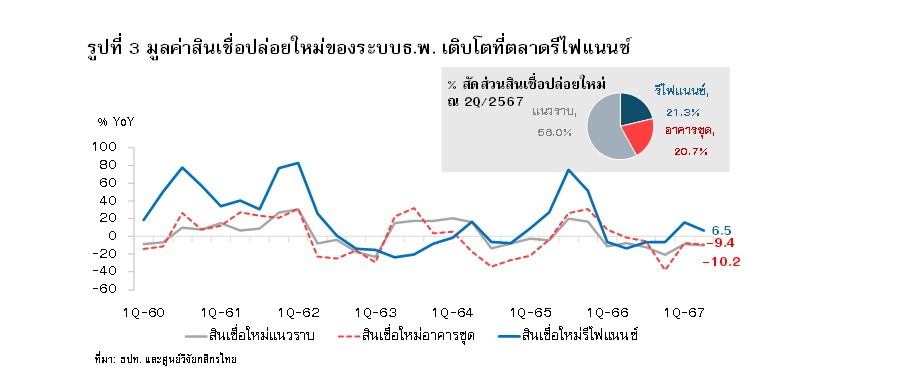

เป็นที่น่าสังเกตว่ามูลค่าสินเชื่อบ้านต่อบัญชีเพิ่มสูงขึ้นตามลำดับ อันสะท้อนถึงระดับรายได้ของผู้กู้ที่ขยับสูงขึ้น ซึ่งผู้กู้กลุ่มนี้มีความยืดหยุ่นต่อความเสี่ยงและผลกระทบจากปัจจัยแวดล้อมต่อรายได้และค่าครองชีพมากกว่า (รูปที่ 2) ขณะที่ แม้สินเชื่อบ้านใหม่จะหดตัว แต่สินเชื่อบ้านใหม่เพื่อการรีไฟแนนซ์กลับเห็นอัตราการขยายตัวเป็นบวก ทำให้มีส่วนแบ่งตลาดต่อสินเชื่อบ้านใหม่ทั้งหมดเพิ่มขึ้นมาที่ 21.3% ณ สิ้นไตรมาส 2/2567 เทียบกับ 13.6% ณ สิ้นปี 2563 (รูปที่ 3)

คาดแนวโน้มสินเชื่อบ้านจะปิดปี 67 ด้วยอัตราการเติบโตที่ต่ำสุดในรอบ 23 ปี

มองออกไปในช่วงครึ่งหลังของปี 2567 ศูนย์วิจัยกสิกรไทยประเมินว่า ยอดคงค้างสินเชื่อบ้านที่ปล่อยโดยธนาคารพาณิชย์จะขยายตัวไม่เกิน 1.2%YoY ซึ่งเป็นอัตราการเติบโตรายปีของสินเชื่อบ้านระบบแบงก์ที่ต่ำที่สุดในรอบ 23 ปี เนื่องจากปัญหาด้านรายได้และภาระหนี้สินสูงซึ่งกระทบความสามารถในการก่อหนี้ก้อนใหญ่ของครัวเรือน โดยเฉพาะตลาดใหม่อย่างเช่นกลุ่มคนรุ่นใหม่ที่เริ่มจากหนี้ก้อนเล็กๆ และหนี้รถ จนทำให้โอกาสการก่อหนี้บ้านลดลง

มองทิศทางตลาดสินเชื่อบ้านยังติดกับดักปัญหาหนี้ที่ดัน NPLs เพิ่มขึ้น โดยมีประเด็นติดตามสำคัญคือ

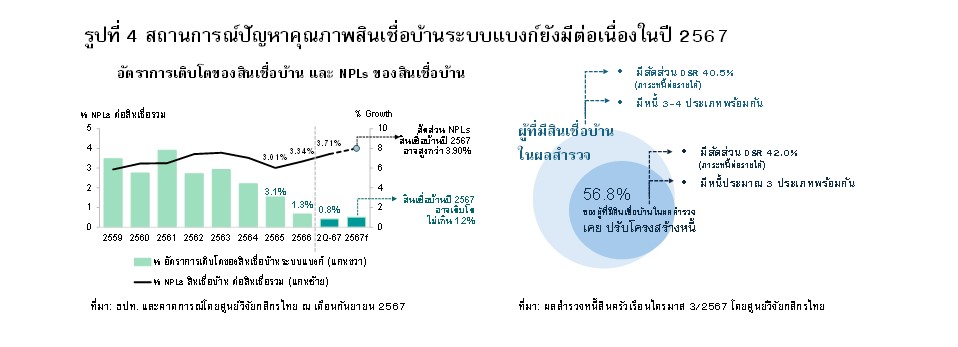

1.คุณภาพหนี้อาจเป็นปัญหาที่รุนแรงขึ้น โดยศูนย์วิจัยกสิกรไทยคาดการณ์ว่า สัดส่วน NPLs สินเชื่อบ้านของระบบธนาคารพาณิชย์ไทยอาจเพิ่มขึ้นสูงกว่าระดับ 3.90% ของสินเชื่อรวม เทียบกับ 3.71% ณ สิ้นไตรมาส 2/2567 ตามสัญญาณสะท้อนปัญหาการด้อยคุณภาพของหนี้ (รูปที่ 4) ทั้งหนี้ Stage 2 และ NPLs ในบ้านระดับราคาต่ำกว่า 10 ล้านบาท ที่เริ่มขยับเพิ่มขึ้นตั้งแต่ไตรมาสสุดท้ายของปี 2566 รวมไปถึงหนี้ Stage 2 ในกลุ่มบ้านระดับราคา 10-50 ล้านบาทที่เพิ่มขึ้นเช่นกัน โดยภาพดังกล่าวอาจสะท้อนปัญหาการชำระหนี้ที่น่าจะกระจายมาที่ลูกหนี้ระดับรายได้ปานกลาง และลูกหนี้กลุ่มผู้ประกอบการเอสเอ็มอีที่กู้บ้านระดับราคาค่อนข้างสูงมากขึ้น

2.ทิศทางดังกล่าว สอดคล้องกับผลสำรวจหนี้สินครัวเรือนประจำไตรมาส 3/2567 จำนวน 963 ตัวอย่างโดยศูนย์วิจัยกสิกรไทย ซึ่งพบว่า 56.8% ของผู้ตอบแบบสอบถามที่มีสินเชื่อบ้าน เคยเข้าสู่กระบวนการปรับโครงสร้างหนี้ หลังได้รับผลกระทบจากภาวะค่าครองชีพแพงและสถานการณ์รายได้ที่ไม่แน่นอน (โดยเฉพาะในกลุ่มอาชีพรับจ้าง) ทั้งนี้ โดยเฉลี่ยแล้วผู้ตอบแบบสอบถามที่มีสินเชื่อบ้านและเคยผ่านการปรับโครงสร้างหนี้มาแล้ว มักจะมีหนี้ประมาณ 3 ประเภทพร้อมกัน ทำให้มีภาระ DSR สูงกว่า 42.0% ต่อรายได้ (รูปที่ 4) ขณะที่มีภาระค่าใช้จ่ายสูง และมีเงินออมในระดับต่ำหรือไม่มีเลย ดังนั้น จึงย่อมอ่อนไหวต่อปัจจัยเสี่ยงต่างๆ มากกว่าลูกหนี้กลุ่มอื่น

ทั้งนี้ ข้อกำหนดของ ธปท.ให้เจ้าหนี้เสนอแผนปรับโครงสร้างหนี้ 1 ครั้งก่อนและหลังเป็น NPLs นั้น แม้ว่าอาจชะลอความรวดเร็วในการไถลลงของคุณภาพหนี้บ้าง แต่ตราบใดที่สถานการณ์แวดล้อมที่กระทบรายได้ ค่าใช้จ่ายของครัวเรือนยังไม่ได้เปลี่ยนแปลงอย่างมีนัยสำคัญ ทิศทางหนี้ด้อยคุณภาพสำหรับสินเชื่อบ้านยังมีโอกาสเป็นทิศทางขาขึ้นอยู่ ทำให้คงต้องรอมาตรการแก้หนี้บ้านของรัฐบาลใหม่เพื่อบรรเทาปัญหาดังกล่าวด้วย เพื่อช่วยให้กระบวนการดูแลคุณภาพหนี้เสียในส่วนของสินเชื่อบ้านในระบบมีประสิทธิภาพมากขึ้น จากในปัจจุบันที่การระบายทรัพย์ออกจากพอร์ตของบริษัทบริหารสินทรัพย์เริ่มดำเนินการได้ในอัตราที่ช้าลงเช่นกัน ทำให้มีผลกระทบต่อราคาการรับซื้อหนี้จากสถาบันการเงิน

3.สินเชื่อใหม่ยังคงเน้นกลุ่มตลาดกลาง-บน และตลาดรีไฟแนนซ์มากขึ้น โดยหากประเมินจากความสามารถในการกู้ยืม เทียบกับค่าเฉลี่ยราคาบ้านแนวราบและอาคารชุดล่าสุดนั้น พบว่าผู้กู้จะต้องมีรายได้เฉลี่ยต่อเดือนสำหรับสินเชื่อปล่อยใหม่ ราว 5.0 หมื่นบาทต่อเดือนในกรณีสินเชื่อใหม่สำหรับอาคารชุดที่สมมติให้มีราคาราว 3.0 ล้านบาท และ 7.6 หมื่นบาทต่อเดือนในกรณีสินเชื่อใหม่สำหรับบ้านแนวราบ (รวมการกู้ร่วม) ที่สมมติให้มีราคาราว 4.6 ล้านบาท ซึ่งการคำนวณเบื้องต้นนี้ ยังไม่รวมกรณีที่ผู้กู้มีภาระหนี้อื่นๆ ร่วมด้วย ซึ่งหมายความว่า รายได้เฉลี่ยต่อเดือนจะต้องเพิ่มสูงขึ้นอีก ขณะที่แนวโน้มของเงื่อนไขเศรษฐกิจและรายได้ครัวเรือนที่ยังมีความไม่แน่นอนสูง ทำให้มีโอกาสที่สถาบันการเงินผู้ให้บริการสินเชื่อจะให้น้ำหนักเพิ่มขึ้นไปเน้นตลาดลูกค้าที่ระดับรายได้ค่อนข้างสูงอย่างต่อเนื่อง